逾1亿人有望零缴税!年终奖纳税最高3折 6图详解专项抵扣

2019年1月1日,新修改的《中华人民共和国个人所得税法》(以下简称“新个税法”)将正式实施。新个税法中的个税起征点提高、六大专项附加扣除、累计预扣法等规则的落地,切实减轻了纳税人的负担,也鼓了老百姓的钱袋子。

随着新个税法的实施,有多少人享受了“零缴税”?享受专项附加扣除的门槛是什么?如何填报申请?中讯哥为你一一道来!

机构测算:逾1亿人无需再缴税

中信证券研报指出,根据2017年末中国城镇就业人数4.2462亿人计算可得,旧个税法的纳税人数约为1.87亿人,修改个税起征点后纳税人数将降至6400万人左右。

中信证券表示,根据CHFS(中国家庭金融调查)的工薪收入调查数据,年收入10万元以上(月收入约8333元)的人数占比10.5%。而考虑到起征点5000与扣除项,年收入10万以下的人在扣除五险一金、专项扣除和提高起征点后预计基本已经不需要缴纳个税。

因此中信证券粗略保守估算以年收入10万的人群作为专项扣除后剩余的纳税人群,人数约为4458万人。

也就是说,专项扣除加新起征点后,原来旧税法下约1.87亿的缴税人数中,有逾1.4亿人在新税法下无需再缴纳个税。

中信证券并表示,加入专项扣除后的纳税人考虑到其收入水平对应的可能社会角色,以最低累进税率计算,保守估算每人每月在专项后将会有120元左右的纳税减少,这部分人整体会有642亿纳税减少。

综合来说,预计考虑到在专项扣除加提高起征点后的个税纳税减少额总计为1110亿,较2017年减少9.3%。

六张图详解专项扣除门槛

而个人所得税专项附加扣除是除了起征点提高外2019年个税变化的又一大亮点。

据国务院印发的《个人所得税专项附加扣除暂行办法》,个人所得税专项附加扣除,指的是如果纳税人的条件,符合子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等6个专项附加扣除中的一项或多项,就可以根据定额扣除或是限额扣除的方式,来减少纳税人的月度应税收入,从而降低纳税人的税负。

专项扣除毕竟是个新生事物,具体到我们每个人的日常生活中,这六项扣除需要满足哪些条件?

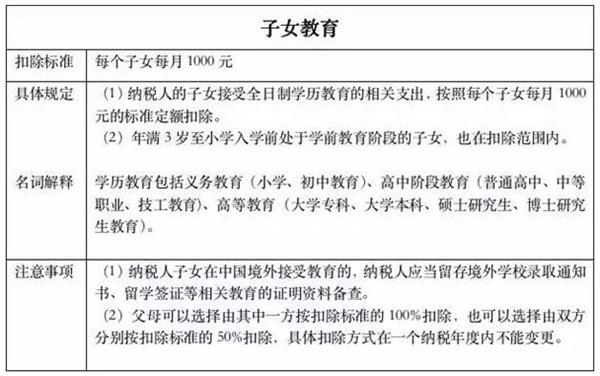

第一项:子女教育

子女从满3周岁至教育结束,不论处在什么教育阶段,不论是在中国境内还是境外接受教育,均可按照每个子女每月扣除1000元,或由夫妻双方每人各扣除500元计算。

解释一下,无论你家孩子是在国内上高中,还是海外上高中;超过三岁的娃娃无论上不上幼儿园;孩子是领养的还是亲生都需要,都可以享受这部分扣除。另外,一个孩子一个月抵扣额是1000,俩就是两千。

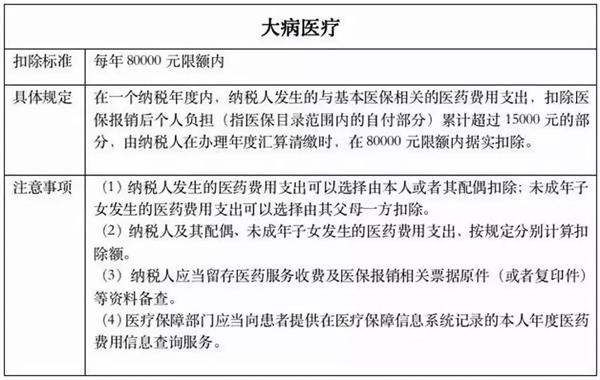

第二项:大病医疗

在一个纳税年度里,纳税人医保报销后个人负担,累计超过15000元,超出部分,在80000元限额内据实扣除。

需要注意的是,自负部分没有超过15000不能抵扣,不在医保报销目录里的不可以抵扣,跨年度不能合并抵扣,但是只要符合条件,无收入人士可由配偶抵扣,未成年子女可由父母抵扣。

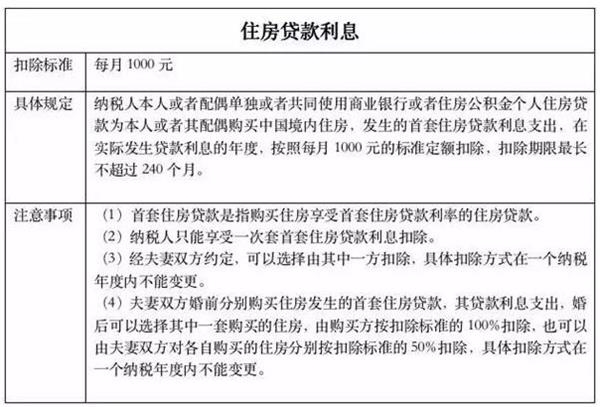

第三项:房贷

未婚的,首套房,首次贷款,每个月扣除1000,婚后,夫妻双方都是首套房,首次贷款的,一方一个。月扣除1000。双方各有一套首次购入的房屋,一方一个月扣除1000,或者双方各扣除500。

第四项:房租

纳税人在主要工作城市没有自有住房,房租可以扣除。当然了不同城市情况不一样,所以抵扣的数额也就有了差别。直辖市、省会(首府)城市、计划单列市和国务院确定的其他城市,扣除1500元/月;市辖区户籍人口超过100万的城市,扣除1100元/月;市辖区户籍人口不到100万的城市(以统计局公布为准),扣除800元/月。

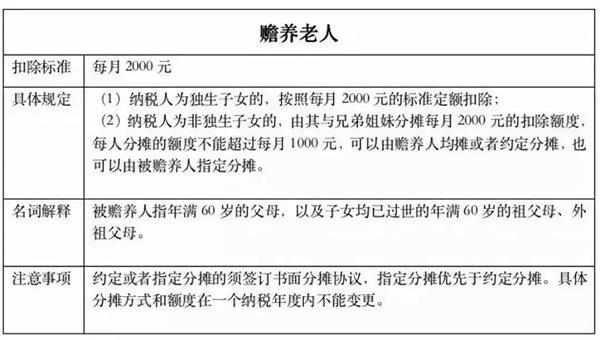

第五项:赡养老人

父母双方或者一方满60岁,独生子一个月抵扣两千。兄弟姐妹两人的,每人抵扣1000。如果子女已经去世了,赡养祖父母和外祖父母的孙辈也可以抵扣。

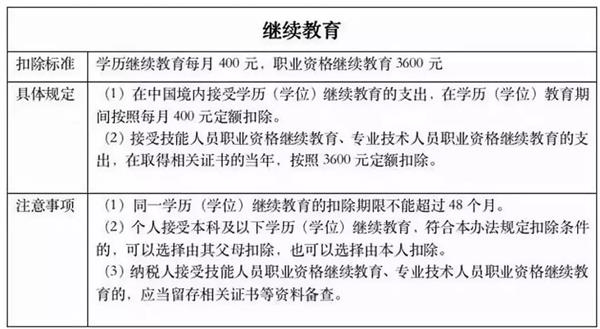

第六项:继续教育

学历(学位)继续教育:4800元/年;技能人员职业资格继续教育、专业技术人员职业资格继续教育:3600元/年。在职研在职博的学费都可以抵扣,但是考车本,考钢琴的等级证书肯定不可以。

一个栗子看懂:专项抵扣省多少?

有专业人士点评称,对于一位上有老下有小,还要背负百万房贷的中年工薪阶层来说,这样的政策无疑是“及时雨”。

比如小王家里生了二胎,本人是独生子女,父母均已年满60周岁,大女儿上初中,小女儿上小学,名下有首套房正在月供。但由于工作原因,常驻异地需租房住。另外还报了MBA正攻读。

扣除三险一金后的小王的工资是2.5万元/月。那么2019年到底能少交多少税?

按照相关规定,小王能够享受“子女教育”、“赡养父母”、“继续教育”、“住房贷款利息”或“住房租金”(按规定,这两项附加扣除在一个纳税年度内不能同时享受,选择住房租金可抵更多)共计四项专项附加扣除。

因此有专业人士算了一笔账:小王2019年需缴纳个税16920元。如果没有个税专项附加扣除政策的话,2019年全年,肖缘则要缴纳31080元,两者相差14160元。

累计预扣法帮你年终奖纳税最多“打三折”

而除了新起征点、专项抵扣以外,新的累计预扣法又可以帮你省下一笔钱。尤其是对于还没领年终奖的童鞋!!

所谓累计预扣法,就是通过各月累计收入减去对应扣除,对照综合所得税率表计算累计应缴税额,再减去已缴税额,确定本期应缴税额。

感觉太复杂?也是一个栗子看懂!

假设小王2019年初工资7000元,6月涨薪到9000元,年底12月发了年终奖30000元,当月收入39000元,五险一金每月500元,附加扣除每月2000元。那小梁2019年交个税的情况如下:

也就是说累计预扣预缴法下,每个月都是累计相加计算,好处是减小个别月份工资大幅波动带来的影响,大大减少办理汇算清缴的几率。而发年终奖时,也可以不用再担心当月税率过高了。

实际上许多工薪白领实际上都在2019年才发2018年年终奖,应纳税额将出现明显下降。

有专家算了一笔账,如在元旦后才发年终奖,年终奖在2万元-3.5万元区间,则纳税人将比往年少缴纳约69%的个税。

如果年终奖在5.5万-10万元之间,纳税人可以享受到约五折的应纳税额的折扣。

社科院财经战略研究院院长助理、税收研究室主任张斌解释称,按月交税时,假设一位工作者第一个月的收入是3000元,不交税,第二个月的收入是2万元,按5000元免征点交税,总共免征额为8000元,但如果按累计预扣,那么两个月的免税额就有1万元。累计预扣法对于月收入极不稳定纳税人而言,能够起到减税的效果。

如何填报个税专项附加扣?

最后是如何填报的问题了。据国税总局介绍,纳税人的填报方式有四种:

一是按照各地税务局公告的渠道下载手机APP“个人所得税”并填写;

二是登录各省电子税务局网站填写;

三是填写电子信息表;

四是填写纸质信息表。

电子和纸质信息表都可以在各省税务局网站下载。其中,选择在扣缴单位办理专项附加扣除的,可以直接将纸质或者电子表提交给扣缴单位财务或者人力资源部门,也可以通过手机APP或互联网WEB网页填写后选择推送给扣缴单位。

在APP上完成实名注册后,进入首页就可以填报子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人六项支出扣除信息。

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。