黄金再碰1440!一指标显示 “黄金时代”正在来临?

仿佛一夜之间,那个璀璨耀眼的黄金又回来了!内盘来看,沪金主力盘中一度涨停,再创新高323.5元/克,为2013年4月3日以来逾6年新高;黄金ETF大幅高开3.5%,全天收涨2.8%,为2016年6月24日以来逾3年最大涨幅。

而COMEX黄金则是重回1440美元/盎司一线,较前一交易日最低的1386.2美元/盎司,最大上涨了3.95%。这些信号,会是黄金在经过几天的休整之后,再度爆发的征兆吗?

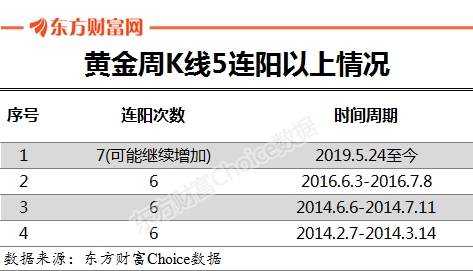

黄金周K线7连阳

自6月25日,国际金价创出逾6年新高的1442.9美元/盎司之后,仅4天短暂回调后,这两天是再度雄起,日内最高冲到1441美元/盎司,离前高仅一步之遥。至笔者截稿,最新报价1426.6美元/盎司,日内涨幅1.32%。

从周线来看,国际黄金已连续7连阳(5月24日当周以来),这是自2011年8月底金价创出逆天的1911.3美元/盎司高位后的最佳战绩,期间6连阳出现3次,其中2016年一次,2014年2次。

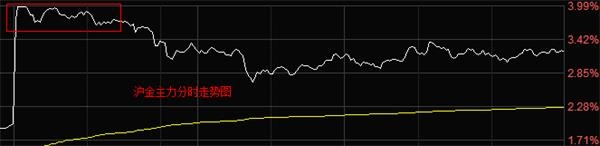

沪金主力再创逾6年新高

国际金价虽未重新刷出新高,但是国内的沪金主力连续已然是再创新高了。数据显示,7月3日盘中,沪金主力最高报收323.5元/克,刷新了此前6月26日创出的323.25元/克的阶段高点,也创出自2013年4月3日以来逾6年新高。

更甚的是,早盘开盘不久,沪金主力更是罕见的涨停了,截至收盘,涨幅依然高达3.21%,为2016年11月9号以来近3年最大涨幅。

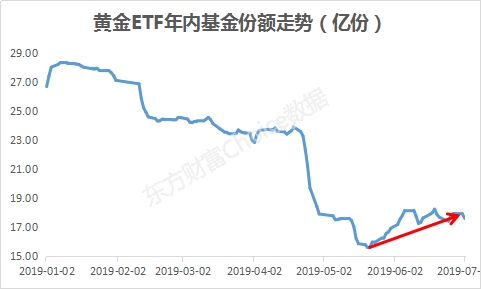

黄金ETF跳空大涨2.8%

主力黄金ETF(518880.SH)同样是躁动异常,7月3日大幅高开3.5%,至收盘涨幅为2.8%,是2016年6月24日以来逾3年最大涨幅。日内最高价触及3.177,较有数据以来的历史最高价3.185(6月25日当天创出),仅相差0.25%。

今年以来,东方财富Choice数据显示,该基金的份额先是呈不断减少的态势,4月中旬开始更是加速减少,不过,从5月中下旬开始,基金份额又有了明显的增加态势。截至7月3日,黄金ETF的最新份额为17.6亿份,较5月21日的15.6亿份,增加了2亿份。而COMEX黄金也基本是从5月21日开始了新一轮的加速上涨。

数据来源:东方财富Choice数据

概念股多数上涨

金价、期货、ETF的“躁动”,明显是搅动了A股的黄金概念股。7月3日当天,黄金概念指数也是大幅高开,虽此后一路震荡走低,至收盘依然上涨了0.72%。

个股方面,东方财富Choice数据显示,31家黄金概念股中有20家是上涨的,其中恒邦股份涨超5%,山东黄金、湖南黄金涨超3%,还有8家公司涨幅超过1%。即使从长时间看,这些黄金概念股的涨势同样喜人,像恒邦股份年内已经翻倍,赤峰黄金涨超50%。

还能继续涨吗?

黄金的涨势如此凌厉,现在很多人想问的,无疑就是,黄金还会涨吗?

对此,长江证券研究所首席宏观研究员赵伟在接受媒体采访时表示,黄金仍有进一步的上涨空间。

其给出的核心理由有三点:

一是,全球经济火车头美国经济已自2018年4季度起,进入景气回落阶段;未来一段时间,企业一旦开始去库存,美国经济景气回落或趋加速;

二是,美联储在6月释放降息信号,接下来或将重回降息通道。在美联储重回降息通道、全球流动性宽松环境下,实际利率中枢的回落将有利黄金上涨;

三是,自2019年起,新兴市场外部债务将集中到期。同时,伴随全球经济下滑、叠加美元难明显走弱,新兴市场资本外流压力持续累积。对于部分资源型新兴经济体而言,若因资本外流无法偿还到期外债,或将爆发外债危机;而高杠杆的开放型新兴经济体,为抑制资本外流的被迫加息,可能将自身经济拖入衰退。考虑到黄金具有较强的避险属性,新兴市场尾部风险的暴露等,可能加大避险情绪阶段性释放、助推黄金进一步上涨。

此外,前海开源基金的谢屹也表示,在大类资产层面,我们继续对海外风险资产持有谨慎态度,并对黄金继续保持乐观,基本面和货币层面的因素都已经转向有利于黄金的方向。具体到配置工具上,我们认为黄金ETF,纸黄金,实物黄金以及金银珠宝基金都会是不错的选择。

各国央行都在买黄金

当然,另一个支撑黄金继续上涨的理由便是各国央行也在积极买入黄金。

据世界黄金协会信息显示,全球各国央行正在大举购买黄金,截至2019年4月末,全球官方黄金储备共计34023.87吨,各国央行净购黄金总量达207吨,是自2010年以来各国央行净买入的最高水平。

国际货币基金组织发布的4月份数据显示,全球各国央行的黄金需求保持稳健,净购买量共计43吨,月度环比增长8%。

我国央行也不例外,据中国人民银行公布的数据,自2018年12月至2019年5月,央行已经连续6个月增持黄金储备,从5924万盎司增加186万盎司至6110万盎司。而在此前的26个月(2016年10月至2018年11月)的时间里,央行从未购买过黄金。

最终会回到1900美元?

连“央妈”都加入到看多黄金的阵容之中了,若未来继续上涨的话,涨到哪里是个头呢?

对此,U.S。 Global Investors分析师Frank Holmes此前表示,对黄金来说,利率仍然是一个非常重要的影响因素。“欧元能带来什么回报?两年、五年或者十年后,日元的回报又是多少?几乎什么回报都不会有。现在整个环境就是负利率的,美国的利率是比较高的,本来在这种息差较大的情况下,金价应当是极其低迷的,但却没有。一旦美元出现任何修正,黄金会立刻飙升。” 他认为,黄金突破1500美元应该是可以看到的。

Pepperstone Group研究主管Chris Weston对未来金价更为具体。他表示:“如果金价走势继续的话,我认为央行的宽松政策达到了掉期和利率市场定价的程度,那么就可以将2011年低点1520美元视为12个月、15个月的目标价。”

在去年底,Metalla Royalty & Streaming主管E.B。 Tucker撰文对黄金走势进行了预测,其表示,2019年金价将上涨22%,即将达到1500美元左右。而随着股市的波动加剧,下一个周期中,黄金的峰值将会达重回1900美元左右。

我们又该担心什么?

黄金确实涨了不少,但现在一个问题也摆在了世人面前,那就是金油比(黄金原油比值)正急速攀升,这会带来什么影响呢?

业内人士有个共识,从金融属性来看,黄金由于金融属性非常强,常在市场出现风险事件时作为对冲风险的工具使用。原油是现代工业的基础,其价格则反映了目前经济整体的运行情况。当金油比处于高位时,说明目前市场担忧的是经济风险。

而据有关媒体报道来看,近日金油比一度升破25。而从有关研究来看,当金油比攀升至30左右高位时,往往都爆发了地缘局势危机或大范围的金融危机。1986-1988年金油比攀升的背景是阿富汗战争和两伊战争高潮;1993年金油比攀升的背景是索马里战争和黑鹰坠落;1998年金油比攀升的背景是亚洲金融危机、沙漠之狐行动和科索沃战争;2008年金油比攀升的背景是全球金融危机。

该媒体进一步指出,就近期情况来看,金油比处在25附近,虽然并未意味着会有大的危机事件爆发,但考虑到宏观扰动未解除、全球经济放缓预期加强等因素,不排除金油比仍有走阔的可能。

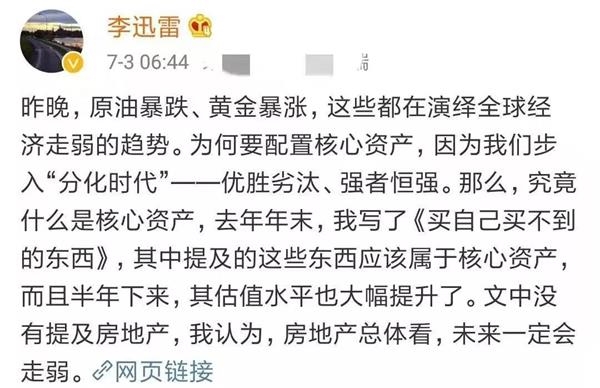

就像中泰证券李迅雷7月3日在其微博上表示的:“昨夜,原油暴跌、黄金暴涨,这些都在演绎全球经济走弱的趋势。”

若是全球经济走弱当真成为事实,那避险属性极强的黄金理所应当会成为新宠,那么,黄金时代会就此开始吗?

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。