科创板今天鸣锣!首日四大看点 未来可期

备受关注的科创板7月22日鸣锣交易,首批25只新股将接受市场检阅。这些新股首日能涨多少?能吸引多少资金?科创板会给市场带来什么变化?

首日会涨多少?

回顾2009年10月30日,创业板首批28家公司集体上市,首日平均涨幅达到106%。不过,市场普遍认为,科创板难以重演当时的情景。

广发证券认为,科创板首批初期几乎难以重现创业板开市首日平均106%涨幅。理由之一是,科创板首批平均网下配售比例高达62.3%,远高于创业板历史水平,稀缺性下降,新股回报率会打一定折扣。

安信证券也认为,首批公司发行市盈率的中位数42.38倍,平均数为49.42倍。已经体现了一定的估值溢价,或将缩减上市后涨空间。

西南证券指出,科创板的炒作程度将小于现存A股新股。一方面这是由于科创板投资者准入门槛更高,散户数量更少(截至目前为300万个人投资者开户科创板),另一方面是由于科创板市场化的定价机制,同时上市后5天内不设涨跌幅限制。

哪些个股最受关注?

证券时报认为,从财务数据来看,首批25只科创板整体质量属上乘。

首先,从ROE来看,2018年年报显示,在25家公司中,22家公司的ROE达到了10%以上,13家达到20%以上,ROE最高的心脉医疗达到了41.94%,瀚川智能、南微医学、杭可科技、乐鑫科技的ROE皆达到了30%以上。这一数据是相当有吸引力的。

其次,从营收增速来看,在25家公司的营收中,未出现连续两年负增长的现象;其次在2018年经济形势较差的背景下,仅两家公司出现了负增长,而且营收下滑幅度并不算太大。从营收增速的幅度来看,睿创微纳连续两年营收增速都在140%以上,25家公司中有15家的营收增速连续两年在30%以上。

第三,从研发费用来看,来自去年年报的数据显示,中国通号的研发费用达了到惊人的13.23亿元,而澜起科技亦达到近2.77亿元。15家公司去年的研发费用达到了5000万元以上。

最后,从估值来说,对于创业板整体大约42倍的市盈率水平,科创板此次发行市盈率最低的为中国通号18.8倍,在42倍发行市盈率以下的股票有10只。

券商中国的报道称,目前资金最关注的科创板个股是澜起科技,此外,中国通号和中微公司场外人气亦比较盛。

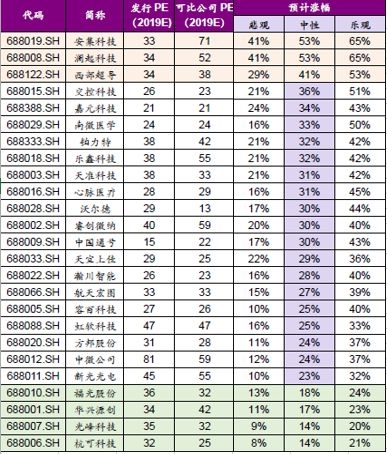

光大证券基于回归模型排序、基本面排序,并结合整体估值溢价水平,预测了首批25只科创板新股的涨幅。

其中根据估值水平的溢价程度分为悲观(10%)、中性(20%)、乐观(30%)三种情形。中性假设下,科创板首批25只新股的平均涨幅为29%,涨幅区间为14%-53%。

涨幅靠前的公司是安集科技、澜起科技、西部超导,涨幅靠后的公司是福光股份、华兴源创、光峰科技、杭可科技。

首批25只科创板新股预计涨幅

来源:光大证券

首日成交会有多少?

科创板首日会吸引多少资金入场?这也是投资者关注的话题。

数据显示,2009年首批创业板28家上市公司合计首发募集资金155亿,首日成交额高达219亿。

科创板首批募集370亿,明显高于科创板,不过,鉴于科创板的预期涨幅不如创业板,科创板首日成交量应该不会太高。

安信证券表示,假设科创板交易首日与创业板首日类似,即绝大部分公司换手率达到89%,预计科创板首日成交额约为313.94亿元(假设交易均价超过发行价35%)。

上交所副总经理阙波19日在央视节目中也表示,首批25家上市企业容量有限,如果按80%换手率来算,大约会有300亿成交金额。

会给A股带来什么影响?

科创板鸣锣交易,会给A股市场带来什么影响?

西南证券认为,科创板的推出有利于成长股板块的估值提升。一方面,市场化定价机制下,新股发行的市盈率将更高,这也就意味着科创板企业的估值将显著高于现有A 股市场的科技股。

另一方面,从历史上的新板块推出状况看,其通常会提高新产业的估值,压低传统周期性行业估值的状况。

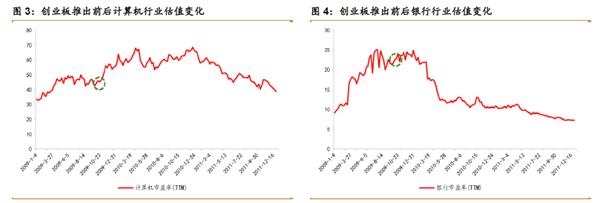

从创业板推出的情况来看,其在中期内(半年左右)提升了科技板块的估值水平,且开板之前就已开始发挥提振作用。

相比之下,创业板推出对传统行业影响完全不同:金融行业受到了比较显著的估值压制,消费行业相对中性。

未来可期

不管科创板首日表现如何,澎湃新闻援引业内人士的话表示,设立科创板是一项长期的改革举措,需要接受时间的检验,这个检验不是一朝一夕就可以完成的,从长期来看,科创板能否成功还是要取决于经济本身是否能提供优质的上市公司,以及投资者体量是否足够支撑板块的发展,在这方面,投资者或许需要多一点的耐心。但可以期待的是,科创板的未来一定是光明的。

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。