科创板开市啦!25家公司成为科创板首批上市企业

科创板于今日上午9时正式开市交易。科创板开盘首日,25只个股集体上涨,平均涨幅126%,其中4只个股涨幅逾2倍,N安集涨287%居首,N澜起涨268%,N中微涨278%。

首批上市企业是何来头?如何参与科创板交易?开市初期如何防止过度投机、市场爆炒?投资者要注意些什么?中讯哥帮您梳理出几大要点。

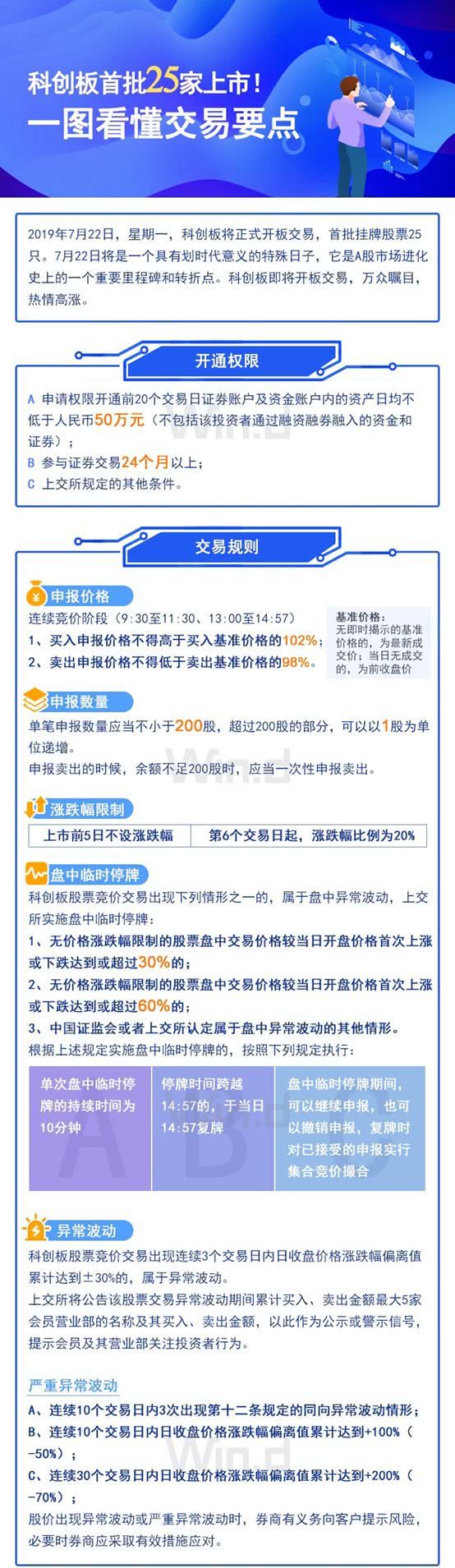

1、一图看懂科创板交易规则

科创板的交易规则,在科创板推出之时就已经有所介绍,在正式交易前夕,有必要把交易规则里面最核心的部分为投资者再次强调下,这部分也是首日操作下单的重中之重!

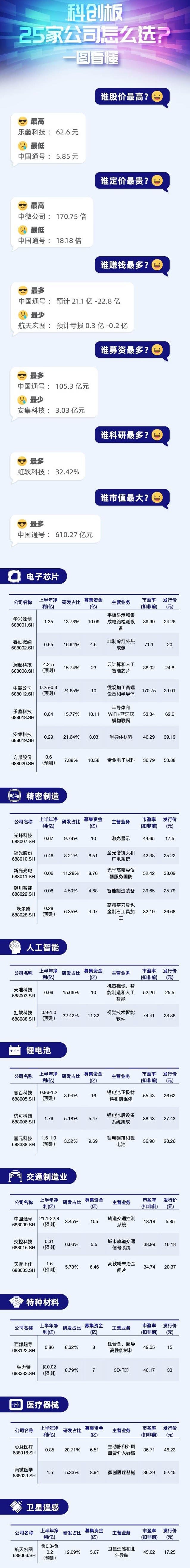

2、科创板25家公司怎么选?

3、如何防止跟风炒作?

7月20日(周六),中国基金报报道,近日各家基金公司收到了《关于公募基金参与科创板投资有关要求的通知》。在这份7月19日发布的机构监管情况通报的文件中,监管机构针对公募基金参与科创板投资的研究报价、投资交易、销售管理、合规风控等各个方面均做出了细致要求。

1、切实发挥机构投资者专业、理性、规范的优势,以长期价值投资理念支持科创板发展;

2、严格恪守信义义务,扎实做好合规风控,以诚实信用、谨慎勤勉的职业操守切实维护基金份额持有人利益;

3、基金管理人应当针对科创板发行定价,加强内部估值研究体系建设,健全完善估值定价决策机制;

4、基金管理人应当保证报价的审慎性与独立性,严禁与发行人、承销商串通报价,严禁与其他网下机构投资者协商报价,严禁故意压低或抬高报价,严禁超额申报等行为;

5、切实发挥专业引领作用,坚持长期投资、价值投资、理性投资,严格控制投资交易换手率,保持基金产品投资策略与投资风格的稳定性与一致性,严禁跟风炒作、追涨杀跌;

6、严格落实组合管理、分散投资原则,在现行法规规定基础上,进一步从严设定科创板股票投资比例限制、审慎投资,切实做好流动性风险管控,避免因集中持股导致基金净值大幅波动;

7、基金管理人应当会同基金销售机构严格落实投资者适当性原则,清晰揭示投资风险,将合适的公募基金产品销售给适合的投资者;

8、基金管理人应当认真践行普惠原则,审慎识别认申购资金来源,严禁让渡投资管理权,严禁将公募基金异化为各类机构资金的套利通道;

9、坚守合规风控底线,强化机构主体责任,健全优化内控流程,更新完善风险预案,严禁市场操纵、利益输送、内幕交易等违法违规行为;

10、建立长期考核机制,对科创板股票投资及科创主题基金,应设置不低于3年的考核期,避免短期考核干扰投资策略的稳健执行。

4、科创板哪些红线不能碰?

科创板规定了可能对市场秩序、交易价格产生影响的投资者异常交易行为,上交所对于异常交易行为将采取监管措施或纪律处分,严重者将被认定为不合格投资者逐出市场。因此投资者应提前全面了解标准,避免发生异常交易。

哪些科创板股票交易行为会被认定为异常交易行为?

一是虚假申报,以引诱或者误导其他投资者的交易决策的;二是拉抬打压,导致股票交易价格明显上涨(下跌)的;三是维持股票交易价格或者交易量的;四是自买自卖或者互为对手方交易,影响股票交易价格或者交易量的;五是严重异常波动股票申报速率异常的;六是违反法律法规或者上交所业务规则的其他异常交易行为。

这些异常交易行为均有定性和定量标准。例如,虚假申报是指不以成交为目的,通过大量申报并撤销等行为,引诱、误导或者影响其他投资者正常交易决策的异常交易行为。再如,盘中拉抬打压股价行为的判定标准要求在3分钟内同时存在四种情形:买入成交价呈上升趋势或者卖出成交价呈下降趋势,成交数量达到30万股或金额达到300万元,成交数量占同期市场成交总量的比例达到30%,而且股票涨(跌)幅4%以上。

上交所市场监察一部副总经理张虹在7月18日接受央视采访时表示,绝大部分中小投资者的常规交易行为,是不会触发异常交易监控标准的。只有交易金额或者交易数量达到一定规模的投资者,才有可能触发异常交易行为。对于具备一定资金或持股优势的投资者,应该充分评估其交易行为可能对市场秩序和其他投资者交易决策的影响,避免异常交易行为,合规审慎交易。

5、对A股主板走势有什么影响?

安信证券指出,假设科创板交易首日绝大部分公司换手率达到89%,预计科创板首日成交额约为313.94亿元(假设交易均价超过发行价35%),那么科创板将占两市总成交额约6.56%,流动性冲击不大。

华泰证券分析称,科创板对A股主板等流动性的影响主要有两方面,底仓引流效应和分流效应。

一方面,科创板增加股票供给,对A股现有板块的交易量形成一定的分流压力,分别在发行和上市交易两个阶段;另一方面,参与申购科创板新股需要A股底仓市值,有望增加现有板块配置资金。

关于“对A股现有板块的分流压力”,广发证券认为,综合机制、体量方面因素考虑,科创板带来的分流效应有限可控。

从机制来看,创业板开板打新采用新股申购预先缴款,首批冻结申购资金规模达万亿元,而科创板打新仅采用市值配售方式,分流效应大大弱化;从体量来看,2019年科创板融资规模预计在800亿元至900亿元,节奏整体可控。

证监会副主席李超此前表示,科创板有严格的相应标准和相应程序,不是说随便谁想上市就可以上市。同时科创板注重市场机制,市场机制就包括了市场的约束,只要市场各方,包括中介机构、发行人、投资者等,也包括监管部门在内,各方归位尽责,相信科创板不会出现大水漫灌的局面。

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。