银行理财子公司“牵手”基金公司 权益投资成发力重点!有望为A股带来可观增量资金

银行理财子公司这一资管巨头正加速进入A股。

基金业协会基金专户备案信息显示,11月8日,易方达基金备案了一单易方达基金-建信理财权益1号集合资产管理计划,投资类型为权益类,这也意味着,建信理财交由易方达管理的这一专户将主要投资于权益资产。

我们在基金专户备案信息中搜索“理财”发现,截至目前,共有6家基金管理人备案了建信理财的6只专户产品。

其中,除易方达这只外,权益类的专户产品还有2只,分别是2019年10月15日备案的大成基金——建信理财权益1号集合资产管理计划和2019年9月9日备案的华泰柏瑞基金-建信理财权益1号集合资产管理计划。

来源:中国证券投资基金业协会官网

除权益类专户外,建信理财还成立了3只固收类专户产品,分别由中欧基金、华夏资本和建信基金管理。

在备案的6家管理人中,除5家基金公司外,还有一家是华夏资本管理有限公司。《商业银行理财业务监督管理办法》规定,商业银行全部理财产品不超过净资产的35%可以投资于非标准化债权类资产。

华夏资本是华夏基金的全资子公司,某信托业内人士表示,基金子公司主要从事非标业务,这一专户可能主要投资非标资产,理财子公司目前也在开拓多元化的渠道,很多非标的资管公司也有些好的非标资产。

某公募基金公司人士表示,前段时间公司专户部门与不少理财子公司积极联系,想争取把理财子公司委外的部分资金承接过来。不过,目前行业大部分基金公司与理财子公司的联系都还在初期沟通阶段,进入产品沟通阶段的较少。

中信建投银行业首席研究员杨荣认为,中国的资管行业刚刚起步,产品的投资渠道相对单一,理财新规和理财子公司管理办法中也较多地参照了公募基金管理办法。理财产品的转型和管理模式的转型之间存在有机的联系,共同基金和专户委托等类基金类产品,将是银行资产管理子公司产品转型的方向。

权益投资成发力重点

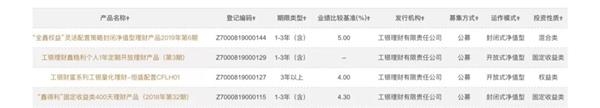

中国理财网数据显示,截至11月18日,共有中银理财、交银理财、农银理财、工银理财、建信理财等5家理财子公司合计备案159只理财产品。其中大多数仍为固定收益类产品,部分为混合类产品,仅“工银财富系列工银量化理财-恒盛配置CFLH01”一只显示为权益类产品。

来源:中国理财网

某银行业研究员表示,过多资产配置在固定收益资产上,难以提升银行理财产品收益率。随着监管政策的引导以及理财产品完成净值化转型,以固收类资产配置为主的“保底保收益”运营模式,将逐渐向更为市场化的模式转变,倒逼理财资金在资产配置上更加均衡,推动权益类资产配置规模进一步提升。未来,权益类产品或是理财子公司差异化竞争的重点。

招银理财董事长刘辉也曾表示,理财子公司希望通过FOF或MOM模式为客户提供合适的产品。理财子公司从事FOF或MOM,需要向外部学习两个支柱性的东西:一是宏观和大类资产配置能力,虽然银行在中观层面具备承接宏观和微观能力,但在投资层面还略有不足;二是MOM方面需要培育对管理人科学甄别能力,对不同管理人进行长期跟踪、识别。

事实上,从银行理财子公司的招聘中也不难窥视权益类投资其未来的发力重点。最近不仅陆续有基金背景大佬加盟理财子公司,还有招聘明确表示:“目前理财子公司正在筹建当中。银行背景的人勿扰,基金、证券背景的人,可以私聊”,显示其对权益类人才的青睐。

将为市场带来可观增量资金

对股市而言,银行理财子公司将改善A股投资者结构,带来可观增量资金。

据招商证券研究,无论银行理财子公司直接还是间接投资股票,都有利于提高机构投资者在A股中占比。

此外,银行理财中混合类和权益类产品占比长期可能达到30%和10%,则权益类投资比例大约为17.5%。假设其中一半为二级市场股票投资,即未来股票投资比例可达9%。

目前银行理财权益投资(9.97%)中约4%借道投资股市,静态估算,股票投资比例提高5%长期有望为股市带来1.1万亿增量资金。若考虑理财规模扩张,增量资金规模更高。

上海证券基金评价研究中心总经理刘亦千认为,随着银行理财子公司转向净值化和对收益要求提高,银行理财不得不将更多股票资产纳入自身配置范畴,必然带来增量资金入市。

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。