人生发财靠康波!股楼债市、商品、黄金,2020年哪类资产有潜力?

被业内称为“周期天王”的已故中信建投证券首席经济学家周金涛曾表示,40岁以上的人,人生第一次机会在2008年,第二次机会在2019年,最后一次在2030年附近,能够抓住一次你就能够成为中产阶级;1985年之后出生的人,第一次人生机会只能在2019年出现。

眼看2019年就要结束了,身为85后的中证君不禁要问:“人生第一次发财机会就这么结束了?”当然不是!在多位买方人士看来,2020年股市、楼市、债市、商品、黄金还有一些结构性机会。

业内话康波:精确时间难

周金涛虽然说过“人生发财靠康波”,但业内人士认为康波周期作为大周期,在逆周期调控的情况下,想要精准把握时间点很难。

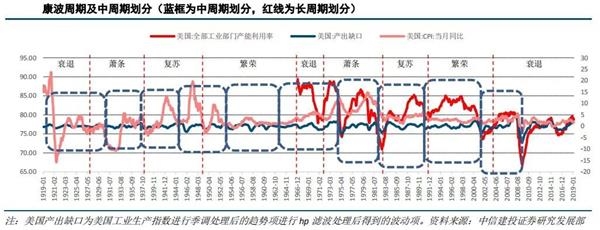

沣京资本基金经理吴悦风表示,康波周期理论最早提出是在1930年前后,这是一个总长度50年到60年的一个商品生产大周期。区分生产大周期主要靠新产能投放带来经济繁荣,之后有过度消费、过度增长,随后进入萧条和衰退,接着是产能出清,然后进入新的周期。一般以10年左右为一个跨度。康波周期仅仅是经济学研究的理论,现在谈的过多,有些被过度解读了。整个一轮完整康波周期是一个50年到60年周期,周金涛在2013年提出这个结论,中间政策等因素前前后后变化很大,用来套2019年的点位,或过于武断。拘泥于康波周期,意义并不是特别大。

重庆诺鼎资产总经理曾宪钊表示,目前宏观经济确实面临房地产的库兹涅茨周期结束和康波的共振,因此部分投资者对宏观经济产生担忧。但是康波周期由于时间跨度较长,其实在使用过程中很难精准的判断时间。另外,目前我们采用了逆周期的调节方式,也是希望平滑经济周期的波动。值得注意的是,中国目前在体制改革上还有红利,因此可能会通过体制改革周期来拉长康波的繁荣时间段。另外在房地产的库兹涅茨周期处于景气高点之时,金融行业的新周期也有望启动,因此,与西方的逆周期调节工具相比,中国的机会相对更多。

弘尚资产认为,康波周期的预测是基于大周期的预测,较难精确到某一年。另外,虽然大的康波周期是存在的,但逆周期调控在一定程度上熨平了周期,影响了周期的表现形式,这也是为什么2019年的经济实际上比年初的时候预计的韧性要强很多。这一点可以部分解释为什么A股在2019年能有一定的估值扩张。所以,讨论周期波动性的时候,更多地还是基于自身对于“宏观经济及宏观政策、大类资产波动”等框架进行投资和研究决策。

楼市、债市、商品、黄金

都有局部机会

虽说精确判断时点不容易,但或许机会就在附近!

展望2020年,买方人士认为,楼市、债市、商品、黄金都有一定的机会。

楼市:看好核心房产

吴悦风表示,持续看好一线核心城市和核心地段具有核心资源的房产,比如说跟教育和医疗挂钩的区域。

弘尚资产表示,对于整体楼市保持谨慎,但对于一线城市的房价保持乐观。

某公募分析师王强(化名):楼市整体难有大行情,但大幅度的下挫(超过20%)的可能性不高。同时,不排除一线城市的核心房产出现小幅回暖。一线城市的豪宅(2000万以上),可能是比较好的买点。

债市:关注利率债机会

吴悦风表示,2020年债市机会不会特别明显。当然利率还会持续宽松,利率债仍有机会,但由于信用出清还没结束,信用债还是持续出清过程。

弘尚资产认为,2020年宏观经济下行压力可能会持续显现,通胀压力并不大,政策放松预期将持续,企业盈利则面临下修,债市将有比较好的表现,长久期债券在2020年会有比较好的表现。

王强认为,信用债的机会还未到来,利率债可能存在交易性机会。

曾宪钊表示,由于国内实际利率大概率下行,债市确定性较强。

商品、黄金:有一定机会

吴悦风表示,由于全球的宽松利率环境,黄金行情还没走完。

曾宪钊认为,相对来说,目前商品的价格还处于较低的位置,风险因素相对较小。明年的商品会有一定的机会,但更多会呈现结构化特征。

弘尚资产表示,对于商品保持谨慎,黄金的投资机会则主要取决于通胀与全球地缘政治的博弈。

王强表示,商品存在一定机会。受贸易不确定因素影响,全球范围内很多企业的原材料和库存不足。争端缓和,原材料价格大概率上行。

A股:机会不在核心资产

最后,来看看A股!

业内人士认为,明年A股结构性机会依旧存在,但鉴于核心资产估值已经很贵,更看好被低估的中小市值公司,建议关注周期股。

吴悦风认为,A股的机会是有的,但偏向于结构化和细分化。大级别行情出现概率不大。科技板块依然整体看好,但可能只有前20%公司机会较好。核心资产现在处在比较贵的位置,市值最大的一批公司,今年已经非常贵了。但是,市值在100到400亿中间很多公司估值并没有那么贵,所以未来机会可能不在上证50成分股内的标的,更多会在沪深300和中证500成分股中一些相对比较靠前的细分龙头。未来趋势是从最贵的公司逐步向一些同样具有优势和能力的一些细分龙头去转移。

曾宪钊认为,经过一定的分化后,部分核心资产股票仍会保持一个相对的强势。但要想获得超额收益,还是需要在行业变化中,挖掘已被低估的部分中小市值公司。特别是出现技术突破、商业模式突破、融资能力突破的中小市值公司。短期来看,传媒、券商可以关注,中长期而言,医药、消费、TMT中的细分赛道龙头也值得关注。

弘尚资产表示,政策宽松和托底预期可能会使得低估值的价值股大概率迎来估值提升,市场整体仍然以结构性机会为主。继续看好新经济、美好生活、科技强国相关的高景气板块的头部公司。此外,在政策和竞争格局优化推动下,质地优异的价值股会迎来一定的估值修复。

王强表示,当前,核心资产的估值不低,同时很多质地不佳的小股票虽然估值很低,但仍难以吸引资金进入。相对更看好周期股和公共事业板块的股票。

在任何情况下,本网站所刊载内容中所涉信息或所表述的意见并不构成对任何人的投资建议。在任何情况下中讯证研不对因使用本网站的内容而引致的任何损失承担任何责任。读者不应以本网站所刊载内容取代其独立判断或仅根据本网站所刊载内容做出决策。