中金所:2月5日起5年期国债期货各合约平今仓交易免收手续费

中金所今日收盘后发布通知,自2018年2月5日(星期一)起,5年期国债期货各合约的平今仓交易免收手续费。

周五(2月2日),国债期货收盘小幅下跌,未能延续前两日升势。十年期国债期货主力合约T1803跌0.18%,五年期国债期货主力合约TF1803跌0.08%。

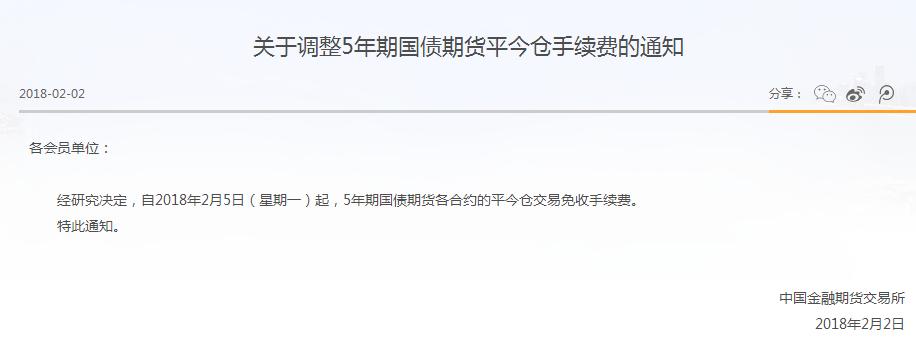

附中金所通知全文:

关于调整5年期国债期货平今仓手续费通知

各会员单位:

经研究决定,自2018年2月5日(星期一)起,5年期国债期货各合约的平今仓交易免收手续费。

特此通知。

中国金融期货交易所

2018年2月2日

【延伸阅读】

债市春暖花开:为何中国债市不应随美债起舞?

2018年1月15日-2月1日,10年期美债收益率从2.55%快速上行至2.74%,同期10年期中债收益率从3.97%下行6BP至3.91%的水平,中美两国债市出现罕见的背离。不少市场观点认为,随着中美之间的利差明显收窄,从而对中债收益率带来上行压力。

对此,我们并不推荐使用“美债收益率+中美利差”的分析方法,因为中美利差是结果而不是原因,不应本末倒置;先有了中债和美债利率,才有中美利差,而不应该用中美利差去倒推中债利率。

我们重申:2018年最好、最确定性机会是利率债,十年期国债3.8%以上闭着眼睛买!

本文的主要结论是:

1、2018年的10年美债收益率合理水平在3%附近,突破上行难度非常大。我们认为,美国债券市场基本符合预期理论,即利率期限结构取决于对未来利率的市场预期,长期债券的利率等于长期债券到期之前人们对短期利率预期的平均值。最重要的短期利率预期是美联储FOMC会议给出的利率预测,从最新的加息路径看,2020年短期利率3.1%,更长期的短期利率2.8%,这意味着目前3%是较为合理的10年美债收益率上限。

2、中美利差是结果而不是原因,不能用来倒推中国国债收益率合理水平。2012年之前,中美利差均值为0%;2012年之后,中美利差均值1.2%,这实际上是中国债市收益率中枢不变、美债收益率由于量化宽松下台阶,导致的中美利差被动放大。

从中国与德国债券利差来看,结论更为明显,2009年之前10年中债-德债利差中枢为-0.5%,即德债收益率高于中债,而2012年欧债危机之后中债-德债利差中枢为3%,显然是由于欧央行采取QE、负利率等超常规货币政策导致中德利差被动拉大。

我们认为,随着美国、欧洲货币政策逐步正常化,中美、中德利差也将逐步收窄回归正常化,不能用危机后的超常规货币政策时期的利差水平作为合理利差水平,美债、德债收益率上行,中债收益率下行是可能的。

3、从汇率政策角度看,不存在维持利差保汇率的逻辑。如果海外收益率上行,而中国债市收益率不跟,会导致人民币贬值压力,但从现在的情况看,很显然人民币存在的是升值压力,而不是贬值压力,所以中国利率不仅不应更随美债利率上行,相反中国利率下降、缓解人民币过度的升值预期或许更为合理。

4、海清FICC频道作为“中国债市第一多头”,我们认为10年美债收益率破3%难度很大,更重要的是不应将危机后的美国超常规货币政策时期的中美利差作为衡量中美利差的合理水平,从汇率政策角度看,不存在维持利差保汇率的逻辑,中国债市不应跟随海外债市起舞。

从中国债券市场自身的分析框架看,基本面决定的中债利率已然配置价值充分,同时,导致利率价格大幅偏离基本面决定的价值中枢的严监管因素也被充分price-in,债券市场对于严监管消息的钝化较为明显,债券市场危险期已过,2018年最好、最确定性机会是利率债,十年期国债3.8%以上闭着眼睛买!